Финансы Manshuq

Совместно с Junior Bank

Совместно с Halyk Bank

Совместно с Банком Хоум Кредит

FinClass — блог о финансовой грамотности от Банка Хоум Кредит. Осваивай финансовую грамотность и будь финансово защищённым.

КРЕДИТЫ

Финансовая подсказка:

В идеале ежемесячный платёж по кредиту не должен превышать 30% от совокупных месячных доходов.

Да, кредитная история одна. Это биография ваших займов, открыв которую, можно узнать всё о вашей кредитной жизни. Как и в любой жизни, прошлое изменить нельзя.

Финансовый совет:

Никогда не доверяйте тем, кто предлагает "почистить" вашу кредитную историю за вознаграждение. Это, определенно, мошенники, желающие лишь одного - поживиться вашими деньгами.

Финансовая подсказка:

Оформляя кредит, выбирайте минимальный платёж даже с увеличенным сроком. Вы должны быть уверены, что сможете с лёгкостью производить взносы по займу, формируя тем самым положительную динамику – то есть улучшая свою кредитную историю.

Финансовая подсказка:

Когда выбираете банк, обращайте внимание ещё и на максимальный срок предоставления займа.

Финансовая подсказка:

Поищите в интернете программы, банки, которые занимаются кредитованием МСБ, они сделают вам предложение, а вы решите – подходит вам оно или нет.

И, конечно, при желании вы сможете и накопить средства на свой бизнес, просто откладывая деньги на депозит.

ДЕПОЗИТЫ

Один из основных – процентная ставка вклада. Чем выше ставка, тем выше доходность вклада, кроме того, это возможность уберечь деньги от инфляции. Процентная ставка может меняться не только в зависимости от срока вклада, от вида валюты и других специальных условий, которые у разных банков разные. Например, чем больше срок хранения вашего депозита, тем выше будет вознаграждение.

Финансовая подсказка:

Уточните у депозитного менеджера о возможности досрочного изъятия вклада без штрафов и с сохранением вознаграждения.

Ещё один пункт – валюта вклада. В зависимости от того, какую валюту вы выберете, может варьироваться процентное вознаграждение по депозиту и другие условия. Например, отечественная валюта даст вам прирост к депозиту от 10% и выше в год, вклад в долларах – 1%, в евро – 0,5%.

Отдельно стоит обратить внимание на минимальный размер суммы вклада, так как по некоторым видам депозитов эта цифра может быть гораздо выше суммы, которую вы предполагали.

Финансовая подсказка:

Спросите менеджера о дополнительных условиях по выбранному вами депозиту. Например, возможна ли капитализация, когда проценты начисляются на проценты? Подобная опция может значительно увеличить заявленную процентную ставку вознаграждения.

Депозиты бывают разных видов (всё зависит от условий, целей, срока, способа начисления вознаграждения и других факторов):

· Сберегательный вклад – в эту категорию попадают депозиты, которые оформляются на конкретный срок: на месяц, полгода, два года и так далее. Главное требование по такому вкладу: не снимать свои средства со счёта до окончания действия установленного срока. В противном случае банк пересчитает все выплаченное вознаграждение по ставке 0%. Так что, внося средства на Сберегательный депозит, нужно быть уверенным, что эта сумма не потребуется раньше срока.

· Срочный вклад – имеет более гибкие и мягкие условия для вкладчиков. В этом случае можно пополнять свой счёт в течение всего действия депозита. Такой формат подойдёт тем, кто стремится накопить определённую сумму и уберечь деньги от инфляции.

· Накопительный вклад – имеет более гибкие и мягкие условия для вкладчиков. В этом случае можно пополнять свой счёт в течение всего действия депозита. Такой формат подойдёт тем, кто стремится накопить определённую сумму и уберечь деньги от инфляции.

· Вклад до востребования – отличается от накопительного тем, что вклады до востребования позволяют, напротив, в любой момент обналичить всю сумму депозита. Ставка по таким вкладам минимальна, но это в любом случае выгоднее, чем просто держать средства на счету или дома под матрасом.

· Валютный вклад – открывается в определённой валюте, при этом вы можете вносить средства в тенге, а банк будет проводить конвертацию по действующему курсу, и на счету будет накапливаться сумма в валюте. Но чаще всего накопительная ставка по таким видам депозита намного ниже, чем по депозитам в тенге.

Депозиты эффективны тем, что помогают вашим деньгам противодействовать инфляции. Годовая ставка по несрочным вкладам (вклады с самой низкой ставкой), на данный момент составляет 9,8% при ожидаемой до конца года инфляции 5,7-5,8%. То есть депозитная ставка не только покрывает инфляцию, но и позволяет зарабатывать.

Самое главное – все депозиты, за исключением исламских банков, гарантируются государством. Даже в случае ликвидации финансового института вы получите свои вложения с вознаграждением.

Вклады в валюте не имеют столь большую доходность, но, как можно заметить, валюте свойственно дорожать, так что, помимо её роста, вы ещё и получите сверху проценты в виде вознаграждения.

ФИНГРАМОТНОСТЬ

· Доходы постоянные – зарплата, пенсия, стипендия.

· Доходы периодические – премии, разовые заработки.

· Расходы постоянные – продукты, хозтовары, оплата коммунальных услуг, проезд, кредит.

· Расходы непредвиденные – тои, дни рождения, форс-мажоры.

Вы должны увидеть все движения своего бюджета.

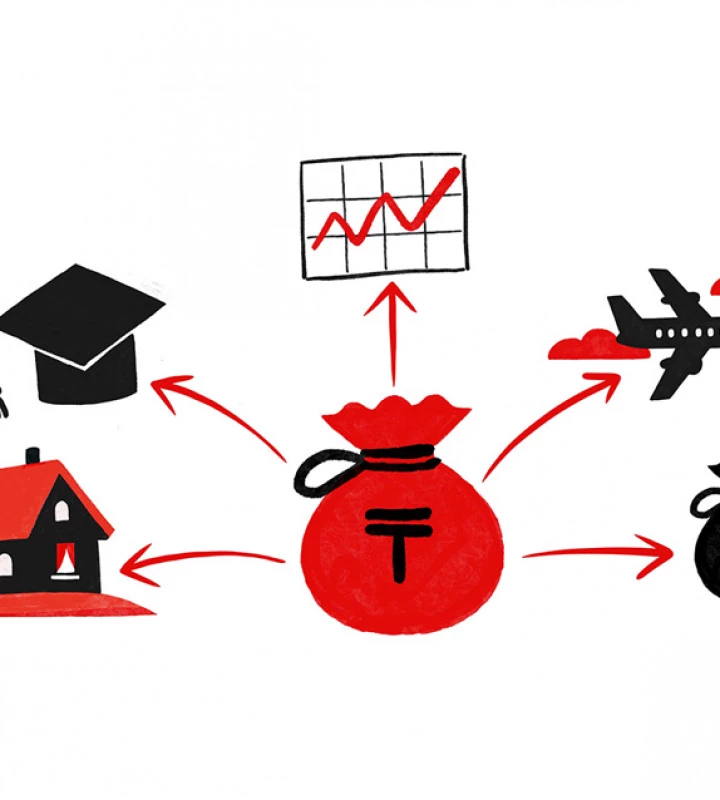

Поставьте финансовую цель – что вы хотите приобрести в долгосрочной перспективе (квартиру, машину, тур). Затем необходимо определить, сколько в месяц вы можете откладывать для достижения каждой из них. Это должна быть сумма, которая остаётся после всех понесённых расходов из общего дохода семьи.

Обязательно составляйте неприкосновенный запас, который облегчит финансовое давление на семейные расходы в случае непредвиденных событий. Вы также можете пересматривать по ходу свои цели на предмет их приоритета и возможностей реализации.

· Валюта – один из самых распространённых видов сохранения сбережений. По надёжности и доходности вложения в валюту являются наиболее рискованными, поэтому желательно использовать данный вид инвестирования больше для диверсификации ваших доходов, то есть чтобы вложения были не только в одной валюте.

· Депозиты – вложения в депозиты так же популярны, как и валюта, но менее рискованные. Процентные ставки по депозитам в валюте в настоящее время находятся на минимальных уровнях, и вложения в тенге на этом фоне выглядят более привлекательными. Особенно хочется отметить такой вид финансовых инструментов, как депозитные сертификаты, которые предлагаются не всеми банками. Доходность вложений в депозитные сертификаты выше, чем по обычным депозитам.

· Драгоценные металлы в виде слитков, коллекционных и инвестиционных монет, безналичные металлические счета – очень интересный и надёжный вид вложений на долгосрочный период, а также хороший и необычный подарок. Кроме банков, реализацию слитков разрешили и обменным пунктам, но инвестирование в безналичные металлы возможно через банки. Данное направление можно рассматривать инвесторам, как крупным, так и с небольшой суммой вложений.

· Ценные бумаги – наиболее сложный финансовый инструмент. Для некрупных инвесторов можно рассматривать приобретение недорогих акций, для крупных – облигаций. Вложения в акции являются более рискованными и рассматриваются для краткосрочных инвестиций с возможным получением дивидендов. Облигации рассматриваются больше консервативными инвесторами в качестве долгосрочных инвестиций, по которым можно получить фиксированный купонный доход. Очень интересный инструмент для краткосрочного размещения денег – операции Репо (англ. Repurchase), предоставление денег/бумаг в заём на краткосрочный период. Всю информацию по ценным бумагам, доходности и описанию инструментов можно найти на сайте казахстанской фондовой биржи.

· Паевые инвестиционные фонды – вид коллективного инвестирования, при котором держателю пая предлагается разнообразный портфель активов, которым управляет профессиональный управляющий в виде фонда. Данный вид вложений наиболее подходит инвесторам с небольшой суммой инвестирования. Паи могут быть как в иностранной валюте, так и в тенге. Доходность паевых инструментов может быть выше, чем у депозитов, в зависимости, конечно, от риска инвестирования пая управляющей компанией.

· Доверительное управление возможно, если инвестор не желает самостоятельно изучать и отслеживать рынки, финансовые инструменты и в целом заниматься инвестированием, то он может доверить это профессиональному управляющему, который осуществит экспертное управление согласованным портфелем. Финансовые посредники предложат различные виды портфелей с учётом суммы вложений и рисков. Это может быть консервативный портфель, сбалансированный или рискованный.

Финансовая подсказка:

Во всех случаях обращений в финансовые организации в целях использования финансовых услуг предварительно внимательно нужно изучить тарифы.

Иллюстрации: Роман Захаров